Хвост виляет собакой

В конце декабря 2012 года премьер-министр Турции заявил, что Standard & Poor’s незаслуженно повысило рейтинг Греции с SD (выборочный дефолт) до В-, то есть сразу на 6 ступеней, да и в целом деятельность агентств «полностью политизирована». Разговоры о том, что мировые рейтинговые агентства не столько отражают состояние экономики, сколько сами влияют на международные финансовые рынки, возникают каждый раз, как выходят новые чарты. Насколько справедливо это утверждение?

Доверяй, но проверяй

Конечно, сами рейтинговые агентства декларируют тезис о том, что кредитные рейтинги – отнюдь не рекомендация «покупать», «продавать» или «держать» какую-либо ценную бумагу. Кредитные рейтинги – это просто мнение того или иного агентства относительно кредитного качества эмитента, основанное на информации, полученной от эмитентов, заемщиков, андеррайтеров и из других источников, которые агентство считает надежными. И, в частности, такие заявления позволяют агентствам не брать на себя ответственность за инвестиционные решения.

Однако для участников финансовых рынков рейтинги зачастую становятся одним из основных компонентов, который учитывается при принятии решения относительно инвестирования.

Кроме того, финансовые власти государств при регулировании деятельности, например, кредитно-финансовых организаций также опираются на кредитные рейтинги, присвоенные эмитентам различными агентствами. Важно отметить, что, скажем, в России – да и во всем мире – наиболее весомое влияние имеют международные рейтинговые агентства Standard & Poor’s, Moody’s и Fitch Ratings, а не национальные рейтинговые агентства. Получается, что финансовый рынок большинства развивающихся стран зависит от кредитных рейтингов агентств, базирующихся в США (а в случае с Fitch Ratings в США и Великобритании), то есть от аналитиков, в полной достоверности данных и независимости деятельности которых стали сомневаться уже очень многие.

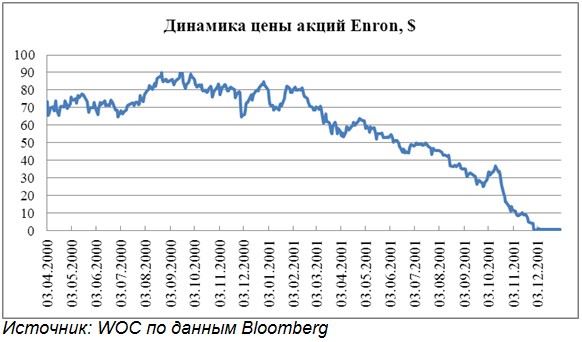

Посмотрим на изменение кредитных рейтингов печально известной Enron Corporation от «Большой Тройки» (Standard & Poor’s, Moody’s и Fitch Ratings), обратив особое внимание на действия агентств в конце октября – ноябре 2001 года.

В конце октября 2001 года рейтинг компании Enron находился на инвестиционном уровне по версии всех трех рейтинговых агентств. В начале ноября 2011 года агентства снизили рейтинги компании: S&P и Moody’s – на 1 ступень, до ВВВ-/Ваа3, а Fitch – на 2 ступени, до ВВВ-.

28 ноября 2001 года все три агентства пошли на очень серьезное понижение рейтингов – до В-/В2/СС. При этом, только Fitch решилось поставить рейтинг, характеризующий «преддефолтное состояние». А 30 ноября 2011 года Enron уже подала документы на банкротство.

Обратите внимание на то, что в начале ноября 2011 года рейтинг компании Enron Corporation по версии рейтингового агентства S&P был на уровне текущего рейтинга Российской Федерации!

Можно ли предполагать, что агентства не знали об ухудшении финансового состояния Enron? Нет. Ведь, если посмотреть на график цены акций, становится понятно, что рынок закладывал это ухудшение в цену, начиная с марта 2001 года. Очевидно, что проблемы у любой компании длятся некоторое время, прежде чем она подает документы на банкротство. И если следить за квартальной отчетностью, всегда можно заметить начавшуюся тенденцию ухудшения кредитного качества эмитента. У Enron Corporation этот период составил, по крайней мере, 9 месяцев – что видно из графика.

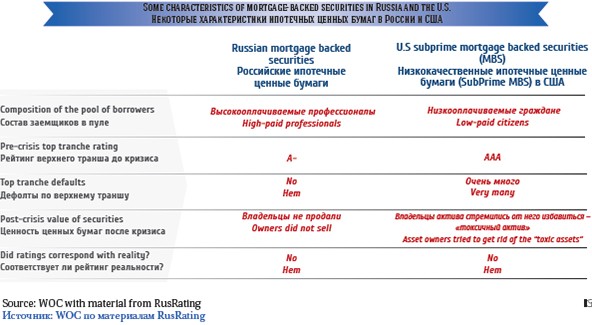

Приведем еще один пример, когда рейтинги, присвоенные агентствами, оказывались не соответствующими действительности. Это случай со структурными финансовыми продуктами – ипотечными ценными бумагами (Mortgage-backed securities, MBS) во время последнего экономического кризиса.

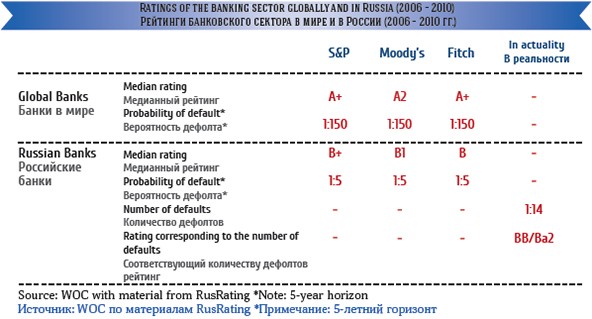

В таблице 3 приведены данные относительно рейтингов и соответствующей рейтингам вероятности дефолта. Фактическое количество дефолтов в российском банковском секторе значительно ниже, чем должно быть, если брать в расчет соответствующий медианный кредитный рейтинг банков. Можно сказать, что рейтинг банковской системы России в рассмотренный период был занижен.

Зачастую истинность кредитных рейтингов подвергается сомнениям, а деятельность агентств подвергается жесткой критике за чересчур близкие отношения с менеджментом компаний. Ведь технология предусматривает необходимость личных встреч с руководством рейтингуемой организации, а это может открывать возможности для влияния компании-эмитента на мнение рейтингового агентства.

В качестве поводов для дискуссий отметим также сложность вхождения новых участников на рынок оказания рейтинговых услуг и недостаточную прозрачность методологии для некоторых видов рейтингов, в особенности для государственного долга.

Кроме того, способ получения вознаграждения рейтинговыми агентствами также является предметом для обсуждений. За присвоение и поддержание рейтинга платит эмитент, и для того, чтобы эмитент продолжал оставаться клиентом рейтингового агентства, возможно, последнему иногда приходится быть излишне лояльным к клиенту.

А судьи кто?

В то же время необходимо отметить, что потребность современного мира в независимых оценках – таких как рейтинги – только возрастает. Сейчас очень во многих случаях для того, чтобы получить внешнее финансирование – например, выпустить еврооблигации – необходимо наличие кредитных рейтингов от международных агентств.

Конечно, на внутреннем рынке можно организовать долговое финансирование, и не обращаясь в эти организации. Но в конечном счете это выльется в дополнительные затраты. Если компания без рейтингов выпустит облигации на российский рынок, то стоимость заимствований для нее будет значимо выше (на 1% и более), чем точно для такой же по кредитному качеству компании, но уже имеющей кредитные рейтинги. Кроме того, зачастую у инвесторов просто нет времени на полный анализ финансового состояния заемщика, и в таком случае они также опираются на мнение со стороны.

Могут агентства влиять и на решения органов госвласти. Например, пересмотр рейтинга Хорватии агентством Standard & Poor’s в середине декабря с инвестиционного уровня ВВВ- до спекулятивного рейтинга ВВ+ привел к тому, что правительство отказалось от планов продажи государственных облигаций, намеченной в начале 2013 года. И данное решение связано с повышением стоимости заимствований Хорватии на рынке, которое неизбежно в связи с понижением рейтинга страны.

Измерим влияние рейтингов на доходность облигационных займов

Очевидно, чем выше кредитный рейтинг эмитента, тем ниже стоимость заимствований для него. В таблице ниже представлены доходности облигаций российских корпоративных и муниципальных эмитентов в зависимости от кредитного рейтинга.

На российском рынке практически отсутствуют облигационные выпуски с рейтингами выше ВВВ+/Ваа1, что объясняется уровнем суверенного рейтинга России: ВВВ/Ваа1/ВВВ. И также практически нет выпусков с рейтингами ниже В-/В3, так как бессмысленно выходить на рынок со столь низкими рейтингами – рынок потребует слишком высокую доходность.

В последнем столбце показаны данные о том, насколько выше доходность облигаций с рейтингами, указанными в текущей строке, чем доходность облигаций с рейтингами с предыдущей строки.

Из цифр, представленных в таблице, можно сделать вывод – чем ниже рейтинг, тем больше разница в требуемой доходности с каждой последующей ступенью вниз. Однако отмеченная тенденция прослеживается не в каждой строке, что может объясняться недостаточной ликвидностью отдельных облигационных выпусков, вошедших в ту или иную группу.

«Рынок» рейтинговых агентств

Согласно экспертным оценкам, доля этой «Большой Тройки» – агентств Standard & Poor’s, Moody’s и Fitch Ratings – на рынке составляет около 95%. Приблизительно по 40% доли рынка приходится на Standard & Poor’s и Moody’s, и около 15% рынка занимает агентство Fitch Ratings.

Итак, на три рейтинговых агентства приходится 95% присвоенных кредитных рейтингов в мире! 95% рейтингов, на основании которых принимаются инвестиционных решения на мировом долговом рынке!

Только на основании этого можно без стеснения утверждать, что «Большая Тройка» диктует, куда текут мировые капиталы в настоящий момент и куда они потекут в будущем. По сути, это и есть глобальное управление современным миром.

Попытки «разбавить» «Большую Тройку» при помощи других национальных рейтинговых агентств делаются давно. Практически в каждой стране существует целый ряд соответствующих агентств, и даже созданы профессиональные ассоциации агентств в регионах.

Например, с 2001 года существует Ассоциация кредитных рейтинговых агентств Азии (АКРАА), где сначала участвовало 15 агентств из 10 стран, а к настоящему моменту число участников возросло почти вдвое. В настоящее время членами ассоциации являются 5 рейтинговых агентств из Китая, среди которых China Chengxin International Credit rating Co., Ltd. (CCXI), Dagong Global Credit Rating Co., Ltd (Dagong) и др., 5 – из Индии, 4 – из Кореи, а также агентства из Бангладеш, Японии, Малайзии и других стран – и даже 2 рейтинговых агентства Пакистана.

Европейская ассоциация кредитных рейтинговых агентств (ЕАКРА) была организована в 2009 году, и к текущему моменту в нее уже вступили 12 агентств из 8 европейских стран, включая хорошо известное российское агентство RusRating.

Впрочем, можно сказать, что в текущий момент ситуация меняется в сторону усиления влияния национальных рейтинговых агентств.

Например, с недавних пор Центральный банк Российской Федерации вводит в регулирующие деятельность банков документы ссылки на рейтинги, присвоенные национальными рейтинговыми агентствами – но пока еще только в качестве некоей альтернативы оценкам от международных агентств S&P, Fitch и Moody’s.

Информационное агентство Bloomberg на главной странице с рейтингами теперь отражает не только мнение S&P, Fitch и Moody’s, но и мнение китайского агентства Dagong.

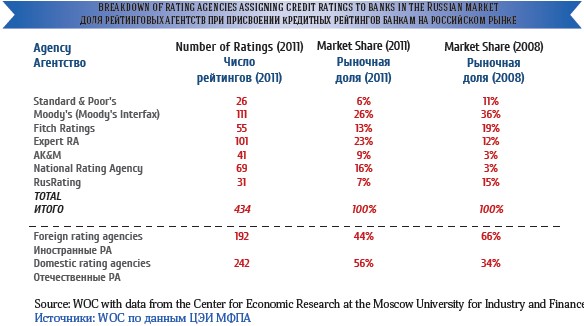

В таблице ниже представлены данные о количестве присвоенных рейтингов российским банкам иностранными и отечественными рейтинговыми агентствами, и вполне очевидна тенденция увеличения доли российских агентств на данном рынке.

Совпадает ли оценка рейтинговых агентств?

В таблице ниже приведены рейтинги некоторых государств, присвоенные «Большой тройкой», китайским рейтинговым агентством Dagong, а также российским Национальным рейтинговым агентством (НРА).

Из таблицы видно, что Соединенные Штаты Америки по-прежнему получают рейтинг, обозначающий высшее кредитное качество, от агентств Moody’s и Fitch. Агентство S&P, как мы помним, понизило рейтинг США на 1 ступень и после этого столкнулось с давлением в свой адрес. При этом, отметим, что китайское агентство Dagong оценивает кредитное качество США лишь на уровне А, что на 5 ступеней ниже высшего кредитного рейтинга ААА.

Что касается России, то китайское агентство и здесь выделяется, присвоив государству рейтинг А, что на 2 ступени выше рейтинга, присвоенного НРА и Moody’s, и на 3 ступени выше рейтингов от S&P и Fitch.

Следует также обратить внимание на рейтинг Великобритании. Рейтинги государства от трех международных агентств стоят на высшей ступени, в то время как НРА оценивает кредитное качество Великобритании на уровне АА, а агентство Dagong – лишь на уровне А+.

Очевидно, что, изучая кредитные качества эмитента, необходимо принимать во внимание не только мнение трех основных игроков, но и национальных агентств, действующих в стране эмитента. Конечно, в идеале лишь собственное мнение, основанное на самостоятельно проведенном анализе финансового состояния эмитента, должно становиться основой для принятия инвестиционного решения.

Текст: Наталья Сулейманова

Михай Галосфай, коммерческий советник торгового представительства Венгрии, Москва:

«Кредитные рейтинговые агентства (CRA), несомненно, играют важную роль в деловой среде. Их решения контролируются правительствами, инвесторами и другими участниками рынка. Три крупнейшие рейтинговые агентства оказывают существенное влияние на рынок.

Мы все знаем, что спады и подъемы оказывают существенное влияние на оценку экономики страны и принятие решений инвесторов.

За последние несколько лет и особенно в последние месяцы CRA совершили шокирующие просчеты, такие как случай с Lehman Brothers и кризис 2008 года. С их стороны не было соответствующего предупреждения или прогноза о возможном или даже неизбежном риске.

Скептики также утверждают, что во многих случаях основатели агентств являются в то же время компаниями, которые должны быть исследованы, в результате чего появляются довольно тесные связи с руководством своих клиентов. В свою очередь, это, конечно, ставит под сомнение беспристрастность агентств.

Известно, что сама оценка включает в себя политические меры, которые могут быть оценены по-разному с точки зрения CRA и инвесторов. Это еще одна причина, по которой «исследовательская команда» должна быть расширена.

Таким образом, не удивительно, что существуют скептики, которые сомневаются в непогрешимости рейтинговых агентств.

Кроме того, риск получить неверную информацию увеличивается, если оценка производится одним агентством, даже если оно государственное. Чтобы максимально приблизиться в расчетах к реальности, нужно создать оценочный орган под эгидой ООН, где основной акцент будет сделан на доверии инвесторов, особенно в отношении конкретных стран».

Стив Г. Хэнке, профессор прикладной экономики в Университете Джонса Хопкинса:

«У меня возникает много проблем с кредитно-рейтинговыми агентствами. Прежде всего, они допустили большую ошибку до начала кризиса 2008 – 2009 гг. Однако существуют еще две значительные проблемы в самой структуре промышленности.

Первая из них заключается в следующем: существует лишь три крупные организации по оценке кредитоспособности промышленных предприятий. И они в той или иной степени регулируются правительственными органами. Ввиду наличия лишь незначительного количества кредитно-рейтинговых агентств, нельзя говорить об их конкурентоспособности. При отсутствии конкуренции, велика вероятность совершения больших ошибок. Следовательно, они их и совершают.

Отсутствие конкуренции – это первая проблема в структуре. Вторая проблема – это источник оплаты услуг организаций по оценке кредитоспособности. Услуги кредитно-рейтинговых агентств по оценке облигаций, выпускаемых учреждениями, оплачиваются самими же учреждениями. Таким образом, создаются благоприятные условия для возникновения конфликта интересов. На основании всего вышесказанного я не могу дать высокую оценку работе кредитно-рейтинговых агентств».

Роб Пефферли, руководитель отдела аналитики в Novalytica OU:

«Нельзя доверять кредитно-рейтинговым агентствам. Они создают определенные математические модели, основанные на данных, имеющихся в наличии. Доход, активы, данные баланса и т. д. Но когда дело доходит до оценки прав интеллектуальной собственности или рыночного потенциала, или компетенции в сфере управления, или… Это абсолютно субъективный процесс, который зачастую подвержен подтасовке фактов.

Так как план финансирования предусматривает схему, в соответствии с которой компании, подвергающиеся оценке, также являются компаниями, оплачивающими услуги кредитно-рейтинговых агентств, возникает серьезный конфликт интересов, при котором группа сбыта стремится поддерживать высокий уровень продаж, поэтому оказывает давление на группу аналитиков с целью завышения показателей. Возникает риск недобросовестности.

Можно провести аналогию. Рейтинговые агентства схожи с конкурсами красоты (или агентствами по оценке кредитоспособности). Под видом объективности принимаются поистине субъективные решения.

Проще говоря, рейтинговые агентства пытаются быть объективными и утверждают, что таковыми являются, но, по сути, оценка субъективна и может подвергаться воздействию экономики, политики».

Максим Бычков, партнер компании «Эрнст энд Янг», руководитель отдела консультационных услуг для организаций финансового сектора:

«Для того чтобы ответить на вопрос о принципиальном доверии рейтинговым агентствам, давайте попробуем разобраться в том, чем они конкретно занимаются. Рейтинговые агентства оценивают вероятность возврата долговых обязательств конкретным эмитентом на основе комплексного анализа в соответствии с методологией, как правило, открыто публикуемой на их сайтах и мало отличающейся от других методологий оценки кредитного риска. Т.е. по сути, рейтинговые агентства выполняют функцию внешнего кредитного аналитика и, как и всякий аналитик, дают прогноз развития на будущее, который может быть более или менее верным. Возвращаясь к оценкам, данным рейтинговыми агентствами до кризисного 2008 года, за которые агентства подвергаются наиболее сильной критике, справедливо утверждать, что точность данных ими прогнозов не сильно отличалась от других рыночных аналитиков.

Более серьезной областью для критики деятельности агентств является вменяемое им в вину умышленное искажение выставляемых прогнозов в интересах эмитентов. В этой связи ряд участников рынка полагают, что деятельность агентств должна подлежать государственному регулированию».

Олег Душин, старший аналитик ИК “Церих Кэпитал Менеджмент”:

«Международные агентства дважды в 1998 и 2008 годах “садились в лужу” со своими оценками. Первый раз речь идет об азиатском кризисе, второй раз о ипотечном дефолте в США. С тех пор произошли важные изменения, главное из которых усиление контроля за банками со стороны центробанков (прежде всего, США и еврозоны). Это обстоятельство облегчило работу рейтинговых агентств в плане неприятных сюрпризов. Агентства стали смелее понижать суверенные рейтинги, а S&P был понижен даже рейтинг США. Однако главный постулат работы большой тройки (S&P, Fitch, Moody’s) остается незыблемым. Во главе мировой финансовой системы стоит США. В той мере как это действительно так, утверждениям рейтинговых агентств можно доверять».

Текст: World Economic Journal